Turun Yliopistosäätiön sijoituspolitiikka

Turun Yliopistosäätiön sijoitustoiminnan tarkoitus on säätiön varsinaisen toiminnan – Turun yliopiston tukemisen – rahoitus. Sijoitustoiminta on pitkäjänteistä, varmaa ja tuloa tuottavaa. Tavoitteena on sekä varallisuuden kasvu että jaettavien apurahojen reaaliarvon varmistaminen. Sijoitustoiminta on erillään apurahatoiminnasta eikä sijoitusomaisuudessa ole eriä, joiden avulla hoidettaisiin yliopiston tukitoimintaa.

Turun Yliopistosäätiön sijoitustoimintaa säätelee säätiölaki, säätiön säännöt ja yhteisön itse sijoitustoiminnalleen asettamat määräykset, joita seuraavassa kutsutaan sijoituspolitiikaksi. Turun Yliopistosäätiön sääntöjen (3 §) mukaan säätiön varat on sijoitettava silmällä pitäen sijoituksen varmuutta, tuottavuutta ja arvon säilyvyyttä. Turun Yliopistosäätiön sijoitustoiminnassa noudatetaan myös säätiöiden ja rahastojen neuvottelukunta ry:n julkaisuissa hyvää hallintotapaa ja kestävää varainkäyttöä esitettyjä periaatteita, samoin kuin YK:n hyväksymiä vastuullisen sijoitustoiminnan periaatteita (UN Principles of Responsible Investments).

Turun Yliopistosäätiön sijoitusomaisuus muodostuu säätiön nimikkorahastojen sekä yleisrahaston varallisuudesta. Nimikkorahastot on perustettu lahjoitusten, testamenttien tai keräysten avulla ja niiden säännöt määräävät apurahojen kohteet. Säännöt määräävät osan tuotosta siirrettäväksi rahaston pääomaan. Yleisrahaston sekä pääomaa että tuottoa voidaan käyttää Turun yliopiston tukemiseen säätiön hallituksen päättämällä tavalla. Rahastojen varallisuus on omaisuudenhoitoa varten yhdistetty ns. sijoituspooliksi, josta kullakin rahastolla on oma prosentuaalinen osuutensa. Säätiön sijoitusomaisuuden tuotot jaetaan rahastoille niiden osuuksien perusteella. Uusien lahjoitusten liittämisestä ja rahastojen pääomasta tehdyistä veloituksista on säännöt.

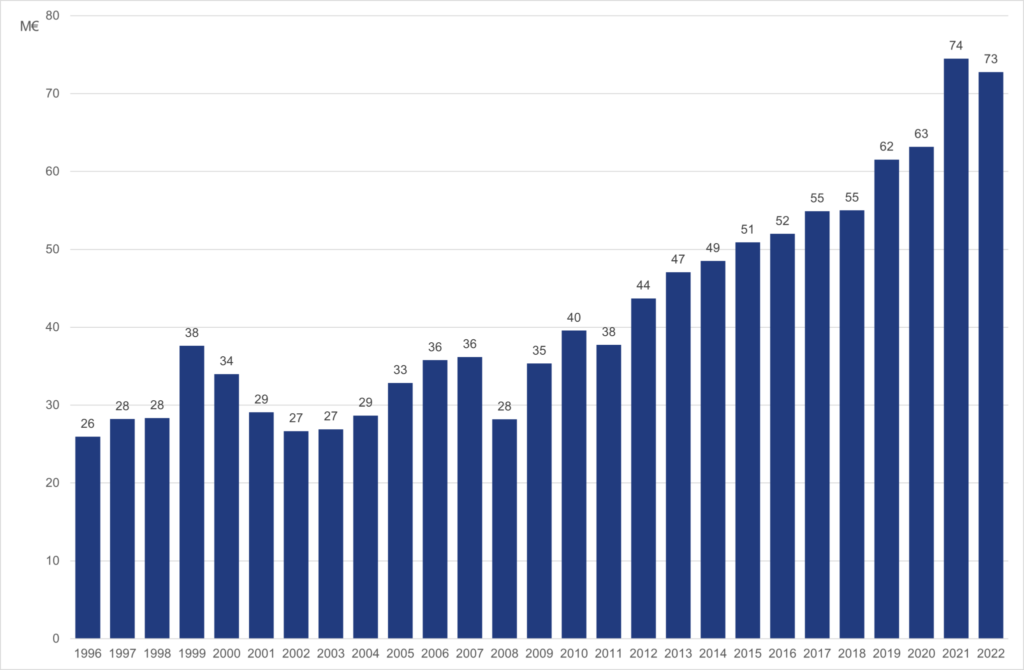

Apurahojen jaettava määrä lasketaan siten, että otetaan huomioon sijoitusomaisuuden toteutunut käyvän arvon kehitys kymmenen vuoden liukuvana keskiarvona. Käyvät arvot lasketaan omaisuusasemasta vuoden lopussa oikaistuna kunkin vuoden aikana jaetuilla apurahoilla, saaduilla lahjoituksilla sekä mahdollisilla siirroilla sijoitusomaisuuteen tai sijoitusomaisuudesta. Laskelman perusteella tehdään talousarvion käsittelyn yhteydessä päätös seuraavan kalenterivuoden apurahajaosta. Järjestelmällä pyritään tasaiseen apurahojen määrään.

Turun Yliopistosäätiö on pitkäaikainen sijoittaja. Sen toimintaa leimaa ennemminkin sijoitustoiminnan passiivisuus kuin aktiivisuus. Sijoitusomaisuuden järkevä aktiivinen allokointi on kuitenkin säätiön sijoitustoiminnan keskeinen tavoite. Markkinoiden viesteihin ei reagoida aktiivisesti: säätiö ei pyri olemaan ”myötäsyklinen” sijoittaja. Tämä saattaisi johtaa siihen, että sorrutaan myymään omaisuutta silloin kun varallisuusarvot nopeasti laskevat ja riskit ovat korkeimmillaan. Pitkäaikaisen sijoittajan tulisi päinvastoin olla valmiudessa sijoittaa silloin kun varallisuusarvot ovat lyhytaikaisen sijoitushorisontin omaavien sijoittajien markkinakäyttäytymisen vuoksi poikkeuksellisen alhaalla. Sijoitussalkun uudelleen tasapainotus ennalta suunniteltujen kriteereiden perusteella (esim. varallisuusluokan maksimipainon ylittyessä) on myös keskeinen osa säätiön sijoituspolitiikkaa. Kurinalainen salkun uudelleentasapainotus johtaa parhaassa tapauksessa vastasykliseen sijoittamiseen. Korreloimattomuus suhdanteisiin on pitkäaikaisen sijoittajan tavoite.

Pitkäaikaisen sijoittajan vahvuuksiin pitää kuulua myönteiseksi luonnehdittava ominaisuus: epälikvidiys. Säätiöllä tulee olla riittävässä määrin kykyä pitää varat epälikvideissä sijoitusinstrumenteissa. Säätiö uskoo, että epälikvidit, pitkäaikaiset sijoitukset valittuihin sijoituskohteisiin (esim. eräät kiinteistösijoitukset, pääomasijoitusrahastot, vaihtoehtoiset sijoitukset) tuottavat pitkällä tähtäimellä enemmän kuin täysin likvidit sijoituskohteet. Epälikvidiyden vastapainoksi säätiöllä tulee olla varainkäyttösuunnitelma. Siitä tulee saada myös riittävä informaatio sijoitusomaisuuden sisältöön, varsinkin inflaatioriskin varalle. Säätiön sijoitussalkku tulee muodostaa siten, että sekä apurahatoiminnan maksut että apurahojen arvon säilyttäminen voidaan varmistaa.

Säätiö voi sijoittaa periaatteessa kaikkiin omaisuusluokkiin. Säätiön sijoitusomaisuus jaetaan niiden luonteen perusteella ydin-satelliitti –jaon perusteella. Pääsäännön mukaan ytimeen kuuluvat passiiviset, epälikvidit tai harvoin vaihdannan kohteeksi tulevat omaisuuserät. Satelliitit ovat sijoituseriä, joilla voidaan hakea myös lyhytaikaisempaa arvonnousutuottoa ja joihin sijoittaminen vaatii erityisosaamista (esim. toimiala tai maantieteellinen alue). Ne voidaan ja pääsäännön mukaan annetaankin ulkopuolisen varainhoitajien hoitoon. Säätiön omalle sijoitusorganisaatiolle ei nähdä tarvetta. Säätiö tiedostaa sen, että välttämättä ulkopuolisilla varainhoitajilla ei ole kykyä asemoitua pitkäaikaisen sijoittajan rooliin ja että varainhoitajien käytöllä on kustannus, joka tulee saada takaisin ”ylituotoilla”. Varainhoitajien suoritusten seurantaan pyritään saamaan systemaattiset mittarit, joiden perusteella niiden arviointi tehdään vähintään kerran vuodessa.

Turun Yliopistosäätiön sijoitusomaisuus ryhmitellään seuraavalla jaolla:

Ydin: (50%)

- Säätiön arvo-osuustilillä olevat kotimaiset osakkeet: Uskotaan keskeisiin suomalaisiin, kansainvälisiin yrityksiin, joilla hyvä osingonmaksukyky.

- Kehittyvien markkinoiden indeksirahasto / etf: Uskomus siihen, että kehittyvät taloudet kasvavat jatkossakin kehittyneitä talouksia nopeammin ja omaisuusarvot sen seurauksena

- Suorat kiinteistösijoitukset: Tämä sisältää nykyisen pysyvät kiinteistöt -ryhmän; korkotukikohteet, Herrainkulma, Teutori, Kiinamylly. Pitkäaikaisesti sijoitetut ja hyvällä paikalla olevat kohteet tuottavat paitsi kassavirtaa, pitävät arvonsa ja mahdollisesti saavuttavat arvonnousua

- Vaihtoehtoiset sijoitukset (kiinteistörahastot, private equity ja muut (raaka-ainerahasto, tuulivoima, metsä, sähköbondi etc.): Nämä luonteeltaan epälikvidit sijoitukset perustuvat tulevaisuuden trendeihin ja ”kärsivällisiin” panostuksiin, joissa kassavirtaelementtiä ei ole tai se ei ole merkittävä

Satelliitit: (50%)

- Varainhoitosopimuksessa olevat osakesalkut: Näillä pyritään saamaan ”ylituottoa” yritysvalinnalla, maantieteellisellä ja toimialavalinnalla samoin kuin taktisella allokaatiolla. Kassavirtaa tuottavaa ominaisuutta ei ole, koska salkut ovat ns. suljettuja. Helposti realisoitavissa tai siirrettävissä toisen omaisuudenhoitajan hoitoon tai väliaikaisesti omaan arvo-osuustiliin.

- Vaihtuvat kiinteistöt ja huoneisto-osakkeet: Huoneisto- ja kiinteistöomaisuus, joka voidaan suhteellisen helposti realisoida. Keskeinen rahavirran muodostumisen kannalta. Tarjoavat hyvän inflaatiosuojan ja mahdollisuuden maltillisiin arvonnousuihin.

- Korkoinstrumentit: Lyhytaikaisen korkonäkemyksen ottaminen ei kuulu säätiön tehtäviin. Korkosalkun paino ei ole kovin suuri. kaksi ulkoistettua salkkua ja säätiön kassa, joka likvidissä muodossa kattaen noin vuoden apurahatarpeen.

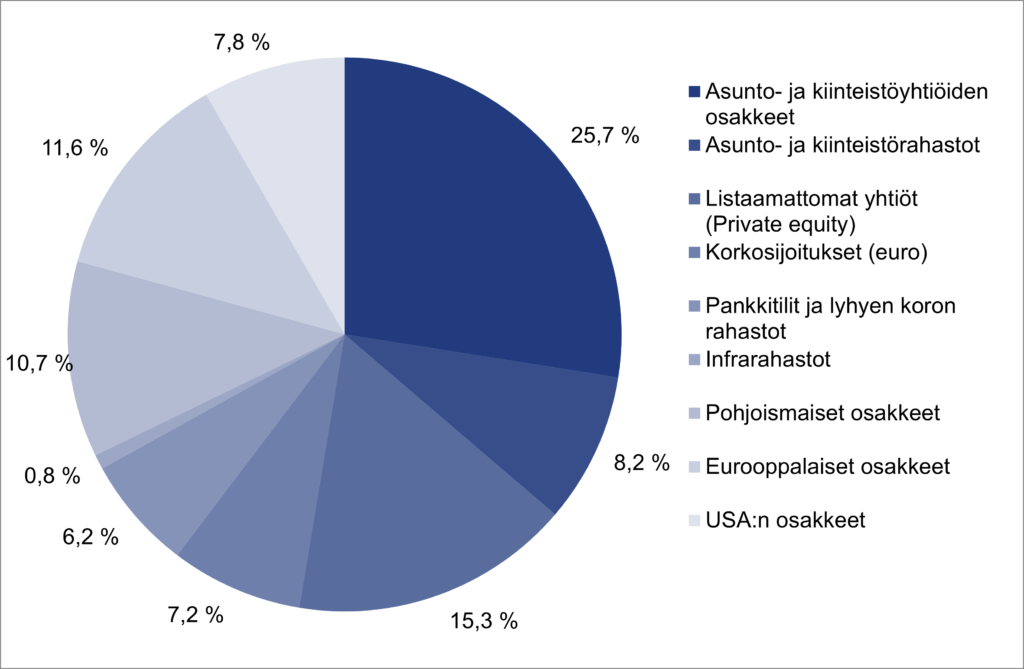

Turun Yliopistosäätiö sijoittaa ja ryhmittelee omaisuutensa seuraaviin omaisuusluokkiin: osakkeet (40-50%), kiinteistöt ja huoneisto-osakkeet (40-45 %), vaihtoehtoiset sijoitukset (10- 15 %), korkomarkkinat (5-10 %) ja rahamarkkinasijoitukset (5-10 %).

Omaisuusluokkien painoarvoja sijoitussalkussa seurataan kuukausiraportin avulla. Se sisältää vertailun omaisuusluokan normaalipainoarvoon. Hajauttamalla sijoitukset eri omaisuusluokkiin vähennetään sijoitusomaisuuden kokonaisriskiä. Omaisuusluokkien normaalipainoarvot on määritetty arviointimenettelyssä. Siinä huomioidaan oletetut tuotot, riskit (volatiliteetti), olemassa olevat omaisuuserät ja eri omaisuusluokkien väliset tuottojen keskinäiset riippuvuudet (korrelaatio) sekä myös omaisuusluokan tuottama kassavirta.

Salkun uudelleen tasapainotuksella tarkoitetaan menettelyä, jossa määritellään omaisuusluokan palauttaminen joko normaalipainoarvoon tai sen alle. Uudelleen tasapainotus omaisuusluokan sisällä (esim. kiinteistöt ja huoneisto-osakkeet, pörssiosakkeet) tarkoittaa ylipainon saavuttaneen omaisuuserän tai sen omaisuuserän myymistä ja varojen sijoittamista uudelleen joko toiseen omaisuusluokkaan tai omaisuusluokan sisällä toiseen sijoituskohteeseen. Tutkimuksissa on todettu, että ennalta laadittu uudelleentasapainotusstrategia ja sen kurinalainen noudattaminen merkitsee automaattista vastasyklistä sijoittamista.

Säätiön uudelleentasapainotusstrategia on:

- kun omaisuusluokan määritelty maksimipaino ylittyy, tulee hallituksen käsitellä ao. omaisuusluokan painoarvon vähentämistä normaalipainoon tai sen alle. Vähennys tehtäisiin tuolloin ensisijaisesti satelliittiosiosta.

- kun jonkin omaisuuserän tai sen osan markkina-arvo on kaksi kertaa hankinta-arvo, tulee hallituksen niin ikään käsitellä sijoituksen osasta luopumista

- varojen uudelleen sijoittamisen suunnittelu tehdään osana tasapainotusta. Kun koko omaisuusluokan maksimipaino ylittyy korkeasuhdanteen aikana (esim. osakkeet) tulisi varojen uudelleen sijoittamisessa varautua uusien omaisuuserien hankinnan ajoitukseen. Pitkän sijoitushorisontin omaavalla sijoitusyhteisöllä tulisi olla mahdollisuus tehdä matalasuhdanteessa edullisia hankintoja.

Ydin-satelliitti -tarkastelun lisäksi säätiön omaisuutta tarkastellaan tulevien vuosien rahavirta -tarkastelulla. Säätiön talousarviokäsittelyn yhteydessä syksyllä käsitellään olemassa olevan sijoitusomaisuuden sisällön mukainen analyysi sijoitusomaisuuden rahavirroista viidelle vuodelle eteenpäin. Rahavirrat (+ / -) jaotellaan kunkin sijoituserän osalta kolmeen kategoriaan: 1. Helposti realisoitava, realisointihetken hintariski on vähäinen 2. Tuloa tuottava, mutta realisointihetken hintariski on olemassa 3. Vaikeasti realisoitavissa eikä tuota kassavirtaa. Samassa yhteydessä tarkastellaan uudelleen tasapainotusstrategian vaikutus saman ajanjakson rahavirtoihin ja jos tiedossa on suurempia esim. kiinteistöinvestointeja näiden vaikutus rahavirtoihin.

Hallituksen kokouksissa vakioraporttina käsitellään kuluvan vuoden rahavirtojen kehittyminen.

Säätiön lyhytaikaisissa korkosijoituksissa tulee olla vähintään määrä, joka vastaa vuoden apurahajakomäärää lisättynä hallintokustannuksilla eli noin 1,6 M€.

Turun Yliopistosäätiö perustelee varainhoitajien käytön seuraavasti:

- säätiö ei koe tarkoituksenmukaiseksi rakentaa omaa sijoitusorganisaatiota

- ydinsalkkuun valitaan kohteet ilman varainhoitajaa, mutta satelliitit ovat pääsääntöisesti varainhoitajien hoidossa

- varainhoitajat pystyvät vastaamaan markkinoilta tuleviin viesteihin nopeammin sekä käyttämään asiantuntemusta yritysvalinnassa ja maantieteellisessä allokaatiossa

- varainhoitajien käytöllä etsitään ylituottoja: maksetaan varainhoitopalkkioita varainhoitajille asiantuntemuksesta

- säätiö ei usko, että varainhoitajat omaksuisivat toimeksiannon toteutuksessa pitkäjänteisen sijoittamisen periaatteet; tämän vuoksi säätiö määrittelee kullekin varainhoitajalle oman mandaatin, joka säädellään omaisuudenhoitosopimuksella

| Normaalipaino | Maksimipaino | |

| Osakkeet | 40 % | 50 % |

| Kiinteistöt ja huoneisto-osakkeet | 40 % | 45 % |

| Vaihtoehtoiset sijoitukset | 10 % | 15 % |

| Korkomarkkinat | 5 % | 10 % |

| Rahamarkkinasijoitukset | 5 % | 10 % |

Taaleritehtaan 9/2013 laskelman mukaan (tuotto-, historia- ja korrelaatioluvut 2000-luvulta) omaisuuden tuotto olisi 6,6 % ja volatiliteetti 16,2. Luvut ovat lähellä ns. optimijakoa (6,7 % ja 15)

Salkkuanalyysin mukaan samaan tuottoon pääsisi riskiä vähentämällä (16,2 ->14,8) ja samalla riskillä tuottoa voisi lisätä (6,6 % -> 6,7%).

Sijoituspolitiikan osaksi laaditaan kaikista merkittävistä sijoituksista laaditaan sijoitusmuistio, johon kirjataan perustelut sijoitukselle, sijoituksen suunniteltu pitoaika, sijoitusta tehtäessä arvioitu tuotto, sijoitusta tehtäessä arvioitu riski / riskit sekä muut sijoituksen arviointiin liittyvät asiat.

Mandaattisalkut perustuvat joko maantieteelliseen jakoon (esimerkiksi kehittyvät markkinat, Eurooppa, Suomi) tai omaisuusluokkaan (osakkeet, korot). Omaisuudenhoitosopimuksia tehtäessä kiinnitetään huomiota mahdollisuuteen siirtyä väliaikaisesti pois sopimuksen mukaisesta allokaatiosta säätiön varojen turvaamiseksi poikkeustilanteissa.

Sijoitustoiminta on organisoitu Turun Yliopistosäätiössä siten, että tehtävät on jaettu säätiön hallitukselle, säätiön toimitusjohtajalle ja varainhoitajille. Säätiö ei itse osallistu aktiivisesti kaupankäyntiin. Se toteutetaan pääsääntöisesti satelliitti-salkuissa, varainhoitajien toimesta ja varainhoitosopimusten puitteissa.

Tehtävät jakautuvat eri toimijoille seuraavasti:

Hallitus

Turun Yliopistosäätiön sijoitustoiminnasta vastaa säätiön hallitus. Säätiön hallitus hyväksyy käyttöönsä sijoituspolitiikan. Säätiön hallitus hyväksyy varainhoitajien kanssa tehtävät sopimukset. Poikkeukselliset sijoitukset sekä omaisuuslajipainojen ylitykset käsitellään aina säätiön hallituksessa. Säätiön hallitus saa tiedoksi jokaisessa kokouksessa omaisuusraportin. Tilinpäätöskokouksen yhteydessä sijoitusomaisuuden kehitys kuvataan vuosiraportissa ja raportti muodostaa osan tilinpäätösaineistoa. Talousarvion käsittelyn yhteydessä säätiön hallitus käsittelee arvion rahavirroista sekä seuraavalle varainhoitovuodelle että seuraavalle viidelle vuodelle. Muutaman vuoden välein hallitus arvioi sijoitusomaisuuden kehitystä ja riskiä käyttämällä ulkopuolista arvioijaa.

Toimitusjohtaja

Säätiön toimitusjohtaja toimii hallituksen esittelijänä ja päätösten toimeenpanijana. Toimitusjohtaja ei tee yksittäisiä sijoituspäätöksiä. Esittely- ja toimeenpanotehtäväänsä toimitusjohtaja toteuttaa mm.

- kirjallisten ja suullisten omaisuusraporttien seurannalla ja kokoamisella

- yhteydenpidolla sijoitusammattilaisiin

- esittelemällä sijoitusasiat hallituksen kokouksissa

- toimeenpanemalla tehdyt sijoituspäätökset ja valvomalla, että ne on toteutettu päätösten mukaisesti.

Omaisuudenhoitajat

Enintään neljännes sijoitusomaisuudesta voidaan siirtää toimeksiantosopimuksilla varainhoitopalveluyritysten (2-4) hoidettavaksi. Toimeksiantosopimuksiin tulee sisällyttää maininnat kiertonopeudesta, yksittäisen osakkeen enimmäisosuudesta salkussa sekä muut tarpeelliset ehdot. Omaisuudenhoitajat toimivat tehdyn sopimuksen puitteissa. Sopimuksissa on nimetty sopimuksen yhteyshenkilöt.

Säätiön hallituksen jäsenillä on käytössä pörssiyhtiöiden tapaan sisäpiirirekisteri. Sen mukaisesti säätiön hallituksen jäsen on esteellinen osallistumaan päätöksentekoon säätiössä silloin kun hän sisäpiirisäännösten mukaan esteellinen. Täyden valtakirjan omaisuudenhoitosopimusten puitteissa tehdyissä yksittäisissä sijoituspäätöksissä hallituksen jäsenet eivät ole päätöksentekijöinä.

Sijoitustoimintaa seurataan jatkuvalla seurannalla (toimitusjohtaja), sijoitusraportointiseurannalla (hallitus) ja sijoitussalkkujen monitoroinnilla (hallitus: sijoitusten vuosiraportti, tilinpäätöskokous). Muutaman vuoden välein suoritetaan koko sijoitusomaisuussalkun monitorointi ulkopuolisella toimijalla.

Jatkuvaa seuranta käsittää neuvottelut varainhoitajien toiminnan seuraamisen ja heidän tapaamiset, sijoitusasiantuntemuksen kehittämisen sekä ajankohtaisten sijoitusuutisten seuraamisen.

Sijoitusraporttiseuranta tarkoittaa vakiintuneen raportin kehittämistä ja seurantaa sen varmistamiseksi, että kustakin kohteesta on luotettava markkinahinta ja sijoitusomaisuuden kokonaisuudesta muodostuu riittävän tarkka käsitys. Sijoitusraportti tehdään jokaisen kuukauden lopun tilanteesta. Sijoitusraportista selviää omaisuusluokkien kehitys kuukauden aikana ja kulumassa olevan vuoden tuotto, salkun kokonaistuotto eriteltynä tuottokomponentteihin, sijoitusomaisuuden asema tuotto/riski –asteikolla, markkina-arvojen kehitys, kuukauden aikana tapahtuneet muutokset sijoitusomaisuudessa sekä muita erikseen kulloinkin päätettäviä tietoja.

Sijoitussalkkujen monitorointi tarkoittaa vuosittain tapahtuvaa sijoitussalkkujen ja varainhoitajien menestyksen seurantaa. Arvioinnin kohteena on myös keskeisistä sijoituksista tehdyt sijoitusmuistiot.

Varainhoitajien arvioinneissa kiinnitetään huomiota seuraaviin seikkoihin:

- onko varainhoitaja suoriutunut säätiön asettamissa tavoitteissa

- onko varainhoitaja suoriutunut ilmoittamissaan tavoitteissa / asioissa

- todellinen tuotto menneeltä vuodelta ja kolmelta viimeiseltä

- todellinen tuotto verrattuna valittuun vertailuindeksiin (1 v ja 3 v)

- tuotto vs. ennalta määritelty riskitaso

- markkinatilanteisiin reagoiminen, onko niillä saavutettu lisäarvoa

- pääomamarkkinoiden suunnan ennustaminen

- varainhoitajan organisaation ja yhteyshenkilön ammattitaito

- raportointi (suullinen ja kirjallinen)

- sijoitussalkun rakennetta koskevat analyysipalvelut tms.

- varainhoitopalvelusta maksettava palkkio

- menestys alan arvioinnissa (esim. SFR:n tutkimus)

- varainhoitajan kyky ymmärtää pitkäaikaista sijoitushorisonttia

- varainhoitajan organisaation pysyvyys ja luotettavuus

Varainhoitosopimuksissa pyritään siihen, että monitorointiin sisältyvät asiat kommunikoidaan varainhoitajille. Varainhoitosopimuksessa luetellaan ne sijoitusluokat tai transaktiot, joihin ei ole lupa sijoittaa.

Uudelleen tasapainotustarve tarkistetaan sijoitusraportissa esitettävän omaisuusluokkapainon perusteella kuukausittain. Kiinteistöomaisuuden osalta tasapainotustarve arvioidaan kerran vuodessa.